Graf týždňa: Od zlatovlasého jemného zosadnutia k vyšším sadzbám na dlhší čas?

Referenčný 10-ročný americký dlhopisový výnos sa nedávno miestami približoval k 4,7 percenta, čo predstavuje šesťmesačné maximá. Oproti koncu decembra sa obchodoval aj o viac ako 90 bázických bodov vyššie, pričom polovicu tohto odrazu zaknihoval za ostatný zhruba mesiac, keď reaguje na rastúce obavy zo zaseknutia sa disinflačného vývoja v Spojených štátoch, ktoré priznali už aj predstavitelia Fedu. To by mohlo znamenať, že súčasné reštriktívne nastavenie menovej politiky by mohlo ostať dlhší čas oproti predpokladom zo začiatku roka. Najmä, ak americká ekonomická aktivita vykazuje napriek zaváhaniu, pokiaľ ide o rast HDP za prvý kvartál, solídnu dynamiku a Fed sa preto nemusí ponáhľať zachraňovať hospodárstvo. Objavujú sa dokonca (zatiaľ) ojedinelé názory, že centrálna banka bude musieť ešte zvýšiť základné úrokové sadzby, aby pri expanzívnej fiškálnej politike dostala rast spotrebiteľských cien pod kontrolu.

Na dlhopisových trhoch začala v ostatných týždňoch čoraz prenikavejšie blikať červená kontrolka zasekávania sa disinflačného vývoja v Spojených štátoch, kde sa tempo rastu spotrebiteľských cien začína nad očakávania odrážať, pričom znepokojivý je najmä dynamický rast cien služieb s odrazom superjadrovej inflácie (očistenej o ceny energií, potravín a nájomného), ktorý trvá už viac mesiacov. Pri silnom lokálnom trhu práce a stále svižnom raste miezd, čo potvrdili ostatné nonfarm payrolls reporty, môže byť viac komplikované skrotiť inflačné tlaky v službách (náročných na ľudskú prácu) pri tom, ako sa agregátny dopyt začína viac oživovať a hospodárstvo pri silnej fiškálnej forsáži s vysokými deficitmi federálneho rozpočtu by mohlo smerovať až k „no landingu“ s predpokladom vyše dvojpercentného rastu v tomto roku, ktorý by sa mohol tempom vyrovnať tomu predchádzajúcemu.

Trhoví hráči si začínajú uvedomovať, že skrotenie inflácie a jej nasmerovanie udržateľným spôsobom k dvojpercentnému azimutu bude pre Fed ešte komplikované a potrvá mu to dlhší čas, ako si ešte pred pár mesiacmi mysleli. A to aj vzhľadom na to, že cena ropy sa posunula na polročné maximá pri tom, ako OPEC+ pokračuje v škrtoch v ťažbe, priestor na zvýšenie ťažby v USA je obmedzený, Ukrajina obmedzila dronovými útokmi ruskú rafinančnú kapacitu, prípadná ďalšia gradácia geopolitického napätia okolo Blízkeho východu by mohla ešte viac narušiť námornú prepravu, čo môže disinflačný trend narušiť. Aj preto derivátový trh zredukoval očakávania počtu znížení základných sadzieb Fedom v tomto roku zhruba na jeden a pol po 25 bázických bodov (z približne siedmich pred štyrmi mesiacmi) a výkop znižovania sadzieb posunul na november. Čoraz viac sa však objavujú názory, že Fed si nebude môcť dovoliť pre stále relatívne horúcu infláciu v tomto roku znížiť úrokové sadzby ani raz. Koniec koncov za ostatné štyri dekády sa ani raz nestalo, že Fed by znižoval úrokové sadzby v čase, keď cyklické časti ekonomiky zaznamenali reakceleráciu aktivity, ako to vidno v súčasnosti. Ojedinelé názory dokonca hovoria, že americký strážca cenovej stability bude musieť dokonca obnoviť cyklus zvyšovania sadzieb. Podľa cien derivátového trhu pravdepodobnosť tohto kroku narástla na (hoci stále nízkych) 20 percent napriek tomu, že šéf Fedu Jerome Powell na májovom zasadnutí Fedu vyhlásil, že takýto krok je v nastavení menovej politiky nepravdepodobný.

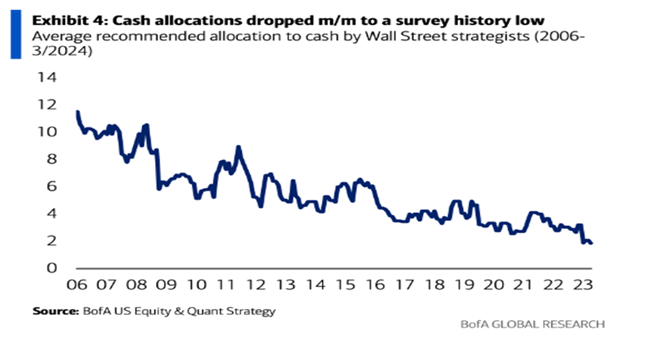

Fakt, že americká ekonomika začína meniť operačné prostredie zo zlatovlasého jemného zosadnutia na poletenie pri vyšších úrokových sadzbách na dlhší čas, sa začína pretavovať aj do vývoja na Wall Street, kde index S&P 500 nedávno zaznamenal prvý pullback v tomto roku o vyše päť percent. Medzi trhovými participantmi totiž narástla nervozita, že predĺžené obdobie súčasného stupňa menovopolitickej reštrikcie by mohlo časom spomaliť solídnu ekonomickú aktivitu s negatívnym dosahom na rast ziskov firemného sektora. Akciový trh preto konečne ráznejšie reagoval na posun dlhopisových výnosov (ako diskontného faktora) na najvyššie úrovne od novembra a vyvýšené valuácie zaznamenávajú určitú kompresiu. Špeciálne to platí o aktívach s takzvanou dlhou duráciou, ako sú technologické tituly. Nvidia ako ťahúň nedávnej rely a líder veľkolepej sedmičky sa dostala miestami do medvedieho trhu, keď klesla z historických maxím o vyše 20 percent, Apple a Tesla majú od začiatku roka negatívnu výkonnosť, pričom index Nasdaq 100 vymazal väčšinu tohtoročných ziskov. Riziko pokračovania korekcie je zvýšené vzhľadom na to, že investori boli nadvážení voči akciám a alokácia voči hotovosti bola na historickom dne. A to v čase, keď akciová riziková prémia je nízka a geopolitické riziká bublú. V takomto prostredí trhy nemusia oceniť ani solídnu firemnú výsledkovú sezónu za prvý kvartál.

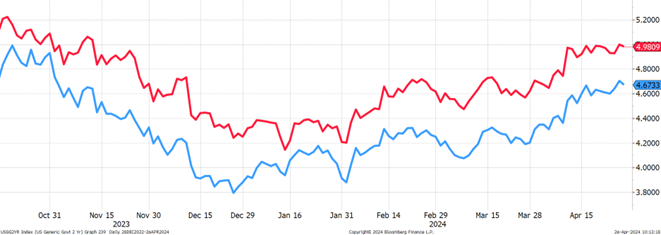

Graf 1: Krátky koniec americkej výnosovej krivky (2-ročná splatnosť – červená) sa dostal k piatim percentám a dlhý koniec (10-ročná splatnosť – modrá) atakoval 4,7-percentnú úroveň

Graf 2: Očakávania počtu znížení úrokových sadzieb Fedom do konca roka sa výrazne zredukovali z takmer siedmich na menej ako jeden a pol

Zdroj: Bloomberg

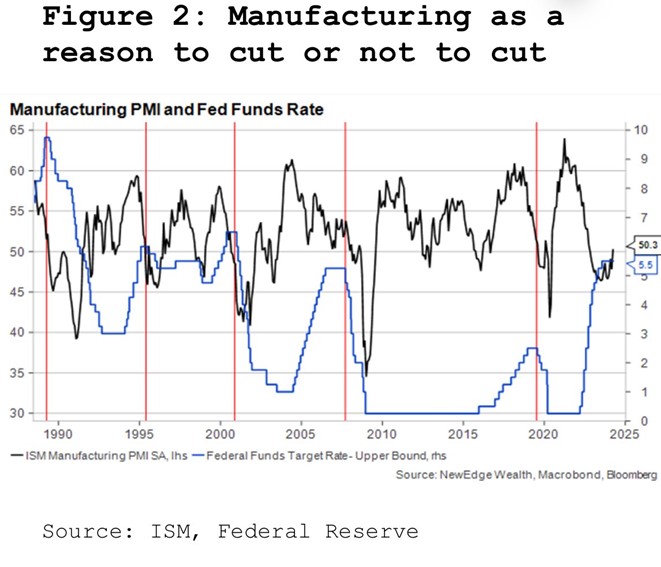

Graf 3: Za ostatné štyri dekády Fed zvyšoval úrokové sadzby len pri recesii výrobného sektora

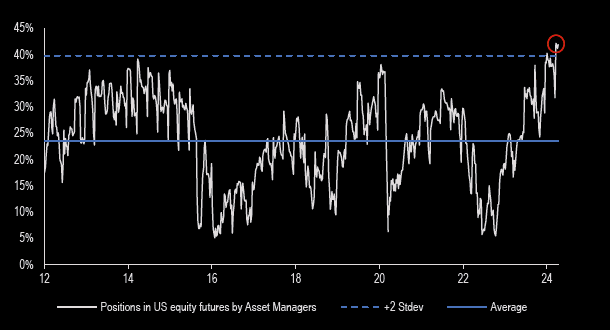

Graf 4: Expozícia správcov aktív voči americkým akciám je nadpriemerná, čo zvyšuje riziko väčšej korekcie

Graf 5: Hotovostná expozícia správcov aktív na historických minimách

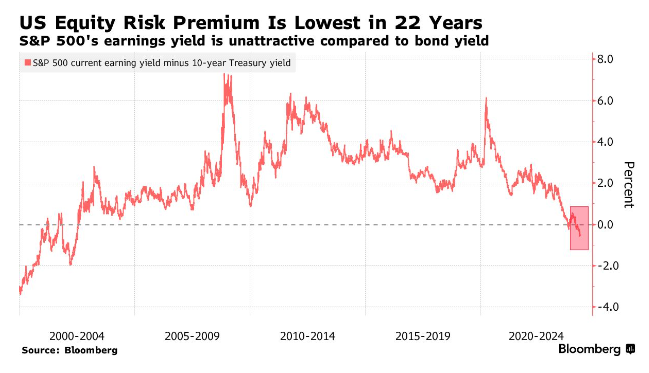

Graf 6: Akciová riziková prémia na 22-ročných minimách